Представьте, что вы положили деньги на депозит в банк под 5% годовых. А теперь представьте, что тот же самый банк позволяет вам использовать эту же сумму, не снимая её с депозита, чтобы поручиться за кредит соседа и получить за это еще 3% сверху. Ваши деньги «работают» в двух местах одновременно, обеспечивая двойную доходность.

В мире криптовалют эта концепция называется рестейкингом. В 2024 году она взорвала рынок благодаря проекту EigenLayer, а к 2026 году превратилась в фундамент новой криптоэкономики.

Что такое Рестейкинг? (Простыми словами)

Обычно, когда вы стейкаете свой Ethereum (ETH), вы помогаете обеспечивать безопасность сети Ethereum. Взамен вы получаете вознаграждение (~3-4%). Эти средства заморожены и «заняты» только одной задачей.

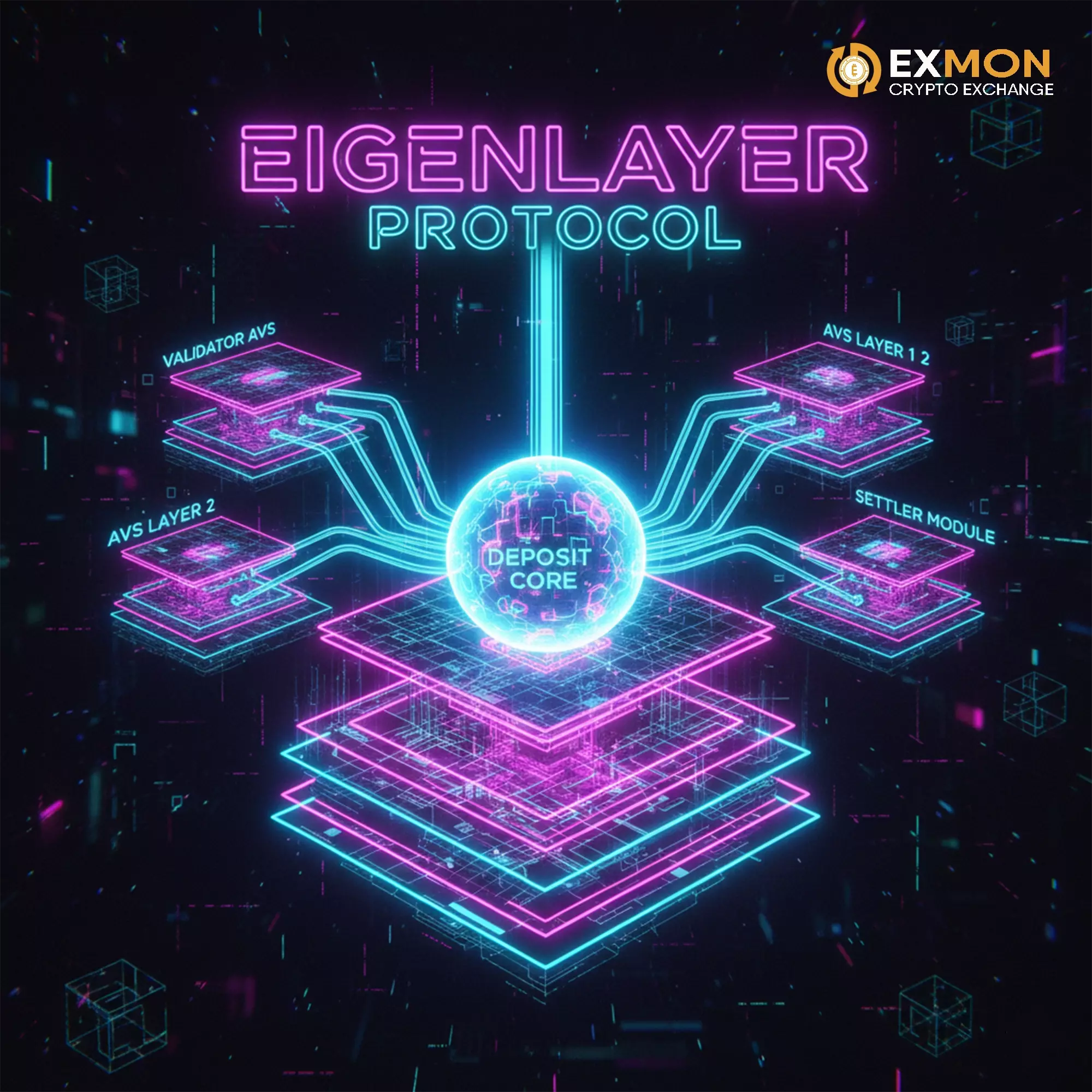

Рестейкинг позволяет использовать эти уже застейканные активы для обеспечения безопасности других сервисов: оракулов, мостов, новых блокчейнов или сетей хранения данных. Эти сторонние сервисы называются AVS (Actively Validated Services - Активно проверяемые сервисы).

В чем выгода?

- Для пользователя: Вы получаете базовую доходность от Ethereum + дополнительные награды от AVS.

- Для новых проектов: Им не нужно искать миллионы долларов для обеспечения собственной безопасности, они «арендуют» безопасность у Ethereum через рестейкинг.

Эволюция 2026: От EigenLayer к Мультистейкингу

Если в 2024 году всё вращалось вокруг Ethereum, то в 2026 году ландшафт уже изменился:

- Symbiotic и Karak: Главные конкуренты EigenLayer. Они ввели понятие «Asset-agnostic restaking». Теперь можно рестейкать не только ETH, но и любые токены стандарта ERC-20, стейблкоины (USDC/USDT) и даже обернутый Биткоин (wBTC).

- LRT (Liquid Restaking Tokens): Это «квитанции» о вашем рестейкинге. Протоколы вроде Ether.fi, Renzo или Puffer берут ваш ETH, рестейкают его и выдают вам токен (например,

eETH), который растет в цене и при этом остается ликвидным. Его можно продать или использовать в DeFi. - Omnichain Restaking: В 2026 году рестейкинг стал кросс-чейн. Вы можете застейкать активы в одной сети, а обеспечивать безопасность протокола в другой.

Практическое руководство: Как начать?

Для обычного пользователя есть два основных пути:

Вариант А: Ленивый (через LRT)

- Перейдите на платформу ликвидного рестейкинга (например, Ether.fi или Kelp DAO).

- Внесите свой ETH или LST (например,

stETHот Lido). - Взамен вы получите LRT-токен.

- Результат: На ваш баланс капают проценты от стейкинга Ethereum, проценты от рестейкинга и «поинты» (которые в будущем могут превратиться в аирдроп).

Вариант Б: Продвинутый (через EigenLayer/Symbiotic напрямую)

Здесь вы сами выбираете, каким операторам делегировать свои мощности и какие AVS поддерживать. Это требует понимания рисков каждого конкретного сервиса.

Технический уголок: Как это работает под капотом?

Для тех, кто хочет понять механику или написать своего бота для мониторинга, взаимодействие с протоколами рестейкинга происходит через смарт-контракты.

Вот пример того, как с помощью библиотеки ethers.js можно проверить баланс застейканных активов в условном контракте рестейкинга:

const { ethers } = require("ethers");

// ABI контракта (упрощенное)

const restakingAbi = [

"function getRestakedBalance(address account) view returns (uint256)",

"function deposit(address token, uint256 amount) external"

];

async function checkBalance() {

const provider = new ethers.JsonRpcProvider("https://mainnet.infura.io/v3/YOUR_KEY");

const contractAddress = "0x..."; // Адрес контракта EigenLayer или LRT

const contract = new ethers.Contract(contractAddress, restakingAbi, provider);

const balance = await contract.getRestakedBalance("ВАШ_АДРЕС_КОШЕЛЬКА");

console.log(`Ваш баланс в рестейкинге: ${ethers.formatEther(balance)} ETH`);

}

Риски: Бесплатный сыр?

Рестейкинг - это не только двойная доходность, но и двойной риск.

- Слешинг (Slashing): Если оператор, которому вы доверили ETH, поведет себя нечестно, часть ваших средств может быть конфискована. В рестейкинге вас могут оштрафовать дважды: и в сети Ethereum, и в сети AVS.

- Риск смарт-контракта: Ваши деньги лежат в сложной системе контрактов. Ошибка в коде любого из уровней может привести к потере средств.

- Риск ликвидности: В моменты паники на рынке LRT-токены могут торговаться дешевле, чем чистый ETH (отвязка курса).

Малоизвестный факт: В 2026 году появились «Страховки от слешинга». Некоторые протоколы автоматически отчисляют 0.5% доходности в страховой фонд, чтобы покрыть возможные потери пользователей. При выборе платформы всегда ищите наличие такого фонда.

=============================================================

Стратегии максимизации доходности: «Слоеный пирог» DeFi

В 2026 году профессионалы не просто держат LRT-токены в кошельке. Они используют их как залог в других протоколах. Это называется Recursive Staking или «Петля доходности».

Пример «Петли»:

- Вы вносите 10 ETH в Ether.fi и получаете 10

eETH. (Доходность: ~7% с учетом рестейкинга). - Вы идете на лендинговый протокол (например, Aave или Morpho) и кладете

eETHв качестве залога. - Под залог

eETHвы берете в долг обычный ETH (обычно под меньший процент, чем доходностьeETH). - На этот взятый в долг ETH вы снова покупаете

eETH. - Итог: Ваша эффективная экспозиция на ETH увеличивается, а доходность может достигать 15-20% годовых.

Внимание: эта стратегия крайне опасна при резких колебаниях рынка (риск ликвидации).

Малоизвестные детали: VAVS и Shared Security

О чем редко пишут в стандартных обзорах:

- VAVS (Vertical Actively Validated Services): В 2026 году появились сервисы, которые специализируются на проверке специфических данных. Например, AVS, которые проверяют только корректность работы ИИ-моделей вне блокчейна. Рестейкинг стал топливом для децентрализованного ИИ (DeAI).

- Двухтокенная модель безопасности: Некоторые новые сети используют комбинацию своего родного токена и рестейкнутого ETH для защиты. Это делает их устойчивыми к дампу собственного токена: даже если цена их монеты упадет на 90%, безопасность сети всё равно будет держаться на «арендованном» эфире.

- MEV в рестейкинге: Операторы теперь могут оптимизировать извлечение максимальной извлекаемой стоимости (MEV) сразу в нескольких сетях, где они работают. Часть этой сверхприбыли распределяется между рестейкерами.

Практический пример кода: Мониторинг «Points» и доходности

Многие протоколы используют систему поинтов (баллов). Для серьезного анализа данных по нескольким протоколам можно использовать Python и публичные API (или индексаторы вроде The Graph).

import requests

def get_lrt_stats(protocol_name):

# Пример запроса к API аналитического агрегатора или субграфа

url = f"https://api.restaking-stats.io/v1/protocol/{protocol_name}"

response = requests.get(url)

if response.status_code == 200:

data = response.json()

tvl = data['total_value_locked']

apy = data['current_apy']

points_multiplier = data['points_multiplier']

print(f"Протокол: {protocol_name.upper()}")

print(f"TVL: ${tvl:,.2f}")

print(f"Текущая доходность (APY): {apy}%")

print(f"Множитель баллов: x{points_multiplier}")

else:

print("Ошибка получения данных")

# Проверяем популярный протокол

get_lrt_stats("etherfi")

Чек-лист: Как выбрать протокол для рестейкинга в 2026 году?

Если вы решили войти в этот тренд, прогоните проект по этим пунктам:

- Наличие Аудитов: Минимум два аудита от топовых фирм (например, Sigma Prime или OpenZeppelin).

- Срок вывода (Unstaking period): В некоторых протоколах он может составлять от 7 до 14 дней. Убедитесь, что вам не понадобятся деньги срочно.

- Репутация операторов: Посмотрите, кто управляет узлами. Если это крупные валидаторы вроде Coinbase Cloud или Figment, риск слешинга ниже.

- Интеграция в DeFi: Насколько легко продать ваш LRT-токен на децентрализованных биржах (Uniswap/Curve)? Есть ли там ликвидность?

Итог: Будущее рестейкинга

Рестейкинг превратил Ethereum из простого блокчейна в «Глобальный слой доверия». Мы перешли от модели, где каждый проект строит свою крепость с нуля, к модели, где все арендуют одну общую супер-крепость.

Для «чайника» в 2026 году это означает одну простую вещь: просто держать ETH в кошельке становится экономически невыгодно. Ликвидный рестейкинг стал новым стандартом владения активами, предоставляя доступ к доходности, которая раньше была доступна только крупным институциональным игрокам.

Главный совет: Не кладите все яйца в одну корзину. Разделяйте капитал между разными LRT-протоколами и разными архитектурами (EigenLayer, Symbiotic, Karak), чтобы минимизировать системные риски.

На этом все! Пишите в комментариях свои вопросы, если они у вас есть. :)